Chủ đề chính tuần này:

Khả năng Fed cắt lãi suất đồng đôla Mỹ lên đến 90%, rồi sao nữa?

Các bài đọc thú vị trong tuần: Trung Quốc, và một vài câu chuyện chính trị quốc tế

Khả năng Fed cắt lãi suất đồng đôla Mỹ lên đến 90%, rồi sao nữa?

Những câu hỏi mình sẽ tìm hiểu trong phần này:

Ở đâu ra con số 90%? Coi dữ liệu đó ở đâu?

Ảnh hưởng ban đầu đến thị trường ra sao?

Trong lịch sử Fed cắt lãi suất thì ảnh hưởng ra sao? Có rủi ro nào là Mỹ cắt lãi suất thì kinh tế suy thoái, thị trường sụp đổ không?

Ở đâu ra con số 90%?

Trong tuần qua tin kinh tế có một điểm quan trọng mà nhiều thị trường đều theo dõi đó là số lạm phát Mỹ để củng cố lại view chung từ đầu tháng 7 đó là Fed sẽ phải sớm cắt lãi suất vì kinh tế Mỹ có dấu hiệu tăng trưởng chậm lại.

Số CPI công bố hợp với view chung đó khi rõ ràng lạm phát chậm lại:

CPI tổng hợp tháng 6 tăng +3% YoY, thấp hơn dự báo ở mức khoảng 3.1%. Trước đó là 3,3%.

CPI core khoảng 3,3% YoY, giảm xuống từ 3,4%.

Số liệu này củng cố view chung là áp lực lạm phát đang giảm. Hợp với đường lối của Fed là cần phải có niềm tin rằng lạm phát đang đi đúng hướng.

Thị trường ngay lập tức discount rằng Fed 90% sẽ cắt lãi suất vào cuộc họp tháng 9.

Ở đâu ra con số 90%. Thì anh em futures cá cược với nhau mà ra cả thôi, con số này trong 5 tuần trước là dưới 60%, nay lên 90%. Nếu ngày nào không vui thì lại rớt lại thôi. Nó là số tính ra từ trading, không phải bói ra. Mà trading thì là từ lòng người mà thôi. Vui thì lên, không vui thì xuống.

Coi dữ liệu này ở đâu? Bạn có thể coi ở đây

Theo dữ liệu hiện tại thì với mặt bằng lãi suất hiện tại trong range 5.25-5.50 sẽ được kéo xuống 5.00-5.25 (ai chưa hiểu cái range này có thể kiếm cái FOMC statement để đọc hoặc hỏi ChatGPT cái range đó là giống gì). Túm lại dự báo là Fed sẽ cắt lãi suất 0,25% trong tháng 9.

Trong tuần, thì những thông điệp từ điều trần của bác Powell và các quan chức Fed khác cũng cho thấy Fed không cần phải chờ lạm phát về mục tiêu dài hạn 2% mới tiến hành cắt lãi suất. Nó củng cố thêm tự tin cho bà con là tình hình trading như vậy của thị trường phản ánh đúng khả năng chính sách Fed sẽ đi.

Nếu bạn nào theo dõi những phân tích về Fed nhiều thì đây là điều không bất ngờ. Nhiều nhà phân tích đã chỉ ra rằng mục tiêu 2% chỉ là mục tiêu dài hạn và Fed có nhiều thủ thuật để biến hóa con số này ví dụ tính trung bình hay sao đó, miễn là họ tự tin rằng lạm phát đang đi đúng hướng chính sách muốn. Chỉ cần Fed tin rằng lạm phát sẽ giảm về mức chấp nhận được, họ sẽ cắt lãi suất. Cái này thì hồi đầu năm mình cũng có một bài phân tích về cái mục tiêu 2% này và chiến lược cắt lãi suất rồi. 2% là một con số huyền bí có thể được biến hóa. Đạt mục tiêu lạm phát 2% trong năm nay là không thể, nhưng vẫn phải cắt lãi suất, vậy thì không cần quan tâm 2% quá nữa. Fed chỉ nói là hướng về lạm phát dài hạn 2%, không phải là buộc phải 2% mới cắt lãi suất. Chỉ cần lạm phát đi đúng hướng tiếp tục trượt về mục tiêu đó là ổn.

Vậy cắt lãi suất thì ảnh hưởng thị trường ra sao?

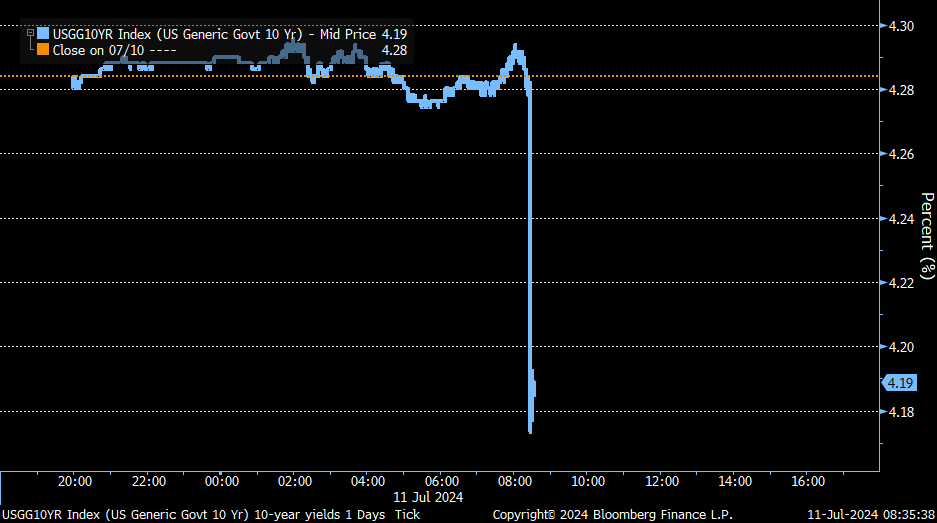

Phản ứng của thị trường rõ nhất là bond yield của Mỹ rớt cái ạch sau khi số CPI ra.

Phản ứng rõ hơn là nhìn chung thì thị trường các nước đều trend up với niềm tin là Fed sẽ cut rate, tạo ít áp lực hơn lên funding rate toàn cầu. Từ đầu tháng tới giờ, hầu như các chỉ số chứng khoán đều ổn.

Bond yield của Mỹ tiếp tục đi xuống là một tín hiệu tốt cho thị trường bất động sản và trái phiếu nước này, vốn đang có những áp lực nhất định.

Tất nhiên, khi yield xuống, đồng đôla Mỹ giảm lại so với các đồng tiền khác.

Cái ma trận bên dưới, dòng đầu tiên cho thấy USD giảm giá so với hầu hết các đồng tiền khác trong vòng tuần qua.

Bạn có thể thấy một tình huống thú vị, đó là Yên Nhật lên giá khá mạnh so với hầu hết các đồng tiền. Bà con đồn là BoJ đã bỏ ra 22 tỷ đôla để can thiệp, trước và sau khi công bố tin lạm phát của Mỹ. Timing hay hoặc là anh em NHTW Mỹ-Nhật đã leak tin cho nhau là khả năng số lạm phát Mỹ đẹp :)

Đôla Mỹ yếu lại tất yếu giá hàng hóa (phần lớn định giá bằng USD) tăng. Vàng, copper và bạc đều tăng đáng kể. Nên chú ý nhóm này. Dầu thô cũng tăng lại, nhưng pressure đè xuống vẫn khá cao. BDI tăng, cho thấy muốn hạ lạm phát nhanh cũng không có dễ đâu. Vì vậy sau cú cắt lãi suất tháng 9, chưa chắc lãi suất USD đi xuống nhanh được.

Trong lịch sử Fed cắt lãi suất thì thị trường ra sao? Có rủi ro nào là Mỹ cắt lãi suất thì kinh tế suy thoái, thị trường sụp đổ không?

Có một số bạn đang đặt câu hỏi về chuyện này. Về cơ bản, nó xuất phát từ một cái research dùng phương pháp đã outdated nhưng thường được bài con cite. Nhưng thôi, cứ bắt đầu bằng cách tiếp cận đó đã.

1. Ví dụ từ 1 research của Morgan Stanley, ghi rõ từng case như bên dưới. Về bình quân, tỷ suất sinh lợi sau khi cắt giảm lãi suất là dương, nhất là sau 6 tháng cắt lãi suất lần đầu.

Đặc biệt là nếu bạn loại trừ 2 outlier khó mà lặp lại là 2001 và 2007 vì nguyên nhân kéo thị trường sập mạnh 2 năm đó đã được xử lý trên toàn hệ thống với hệ thống risk management tốt hơn nhiều của các bank, cơ chế phòng thủ và bắt buộc giám sát của các funds, cũng như cơ chế thoát pressing do Fed tạo ra là bung hàng ra mua đồ, bơm thanh khoản cho thị trường trong 2020 và hiện nay China cũng đang làm. Ngoài ra case diễn tập với SVB vừa rồi tạo ra cơ hội để khống chế rủi ro hệ thống tốt hơn.

Tóm tắt, về mặt thống kê, bạn có thể thấy, tình hình không tệ, nếu không nói là tốt sau khi Fed cắt lãi suất.

2. Thật ra những research này chỉ coi cho vui vì có "confounding major events" năm nay, nghĩa là có nhiều yếu tố trọng yếu còn hơn Fed cắt lãi suất có thể ảnh hưởng thị trường cũng diễn ra năm nay. Nghĩa là nếu bạn phân tích kiểu này, bạn phải đặt thêm các câu hỏi và tính phản ứng thị trường như sau:

- Thị trường thế nào sau bầu cử Mỹ?

- Thị trường thế nào nếu tổng thống Dân chủ lên?

- Thị trường thế nào nếu tổng thống Cộng hòa lên?

- Thị trường thế nào nếu thương chiến (cụ Trump tính mở thương chiến mạnh khi lên)?

- Thị trường thế nào sau khi tái tục lại các khoản vay dài hạn từ 2% lên 4%?

Chỉ là một số thôi. Tất cả các sự kiện này đều diễn ra trong khoảng nửa cuối năm nay, cách nhau khoảng 2-3 tháng. Nghĩa là mấy cái tỷ suất sinh lợi sau 3 tháng, 6 tháng, 12 tháng chồng chéo lên nhau hầm bà lằng. Và những thước đo cơ bản như t-stat, hay khá hơn một chút dùng các statistical tests cho event study không thể đo lường được mức độ ảnh hưởng.

Tóm lại, vì năm nay khá đặc biệt, nên phân tích event study kiểu này không có nhiều ý nghĩa. Coi chơi vui thôi.

3. Về lý lẽ đằng sau của những phân tích cho rằng cắt lãi suất vì suy thoái này không rõ ràng. Vì sao cắt lãi suất? Do lãi suất quá cao điều chỉnh lại, hay do suy thoái, hay đơn giản là do kích thích kinh tế. Chúng ta không có kết luận rõ vào năm nay.

Theo dự báo của con bot chạy high frequency data của Fed, còn lâu mới có chuyện suy thoái. Dự báo tăng trưởng kinh tế Mỹ sẽ xoay quanh 2.x%. Vì vậy không có suy thoái như những trường hợp thị trường sập mạnh trước đây.

Những tập trung thảo luận vào chính sách tiền tệ đã bỏ quên điều rất quan trọng: tài khóa sau khi các cụ tổng thống lên.

Năm nay sau bầu cử Mỹ, bất kể ứng viên nào lên, thì nguồn hỗ trợ từ ngân sách chắc chắn sẽ đổ ra.

Dân chủ lên: tăng thêm chi tiêu xanh và phúc lợi, push thị trường

Cộng hòa lên: cắt giảm thuế suất mạnh cho nhóm giàu và doanh nghiệp niêm yết.

Vì vậy, bất cứ lo ngại nào về suy thoái sẽ được giảm nhẹ với kế hoạch tài khóa của 2 đảng. Ngoài ra bạn tham khảo thêm khái niệm suy thoái xoay vòng của một số ngân hàng đầu tư đang nói tới. Nghĩa là thật ra nước Mỹ đang đi vào suy thoái cả năm nay, nhưng nó không diễn ra diện rộng mà nó xoay vòng liên tục giữa các ngành, nên nó không tạo ra market crash.

Nói cách khác, khi nhận định về tác động của rate cut năm nay, mình vẫn giữ quan điểm: nó là noise với thị trường. Năm nay câu chuyện lớn hơn rất nhiều về fundamentals nằm ở bầu cử với kế hoạch spending hoặc tax cut sau bầu cử và việc nhiều doanh nghiệp trì hoãn đầu tư vốn (CAPEX) đến sau bầu cử.

Một điều có thể thấy là chi tiêu tiêu dùng (consumer spending) ở Mỹ sẽ yếu lại là trend, và thị trường việc làm cũng thế. Nhưng chúng nó không thể yếu quá nhiều, vì hai ứng viên tổng thống đang cầm các lá bài tẩy đẩy kinh tế lên sau bầu cử.

4. Market Mỹ valuation cao, nhưng các bạn cũng quên một điều: tỷ lệ leverage của retail và hedge fund đang ở mức thấp hơn trung bình. Thị trường đang ở mode thận trọng, không phải mode hype. VIX thấp, cho thấy thị trường đang ở low volatility regime. Cái này có tốt, cũng có rủi ro điều chỉnh như mình nói ở dưới. Nhưng không có crash. Điều chỉnh sẽ tốt để mua vào.

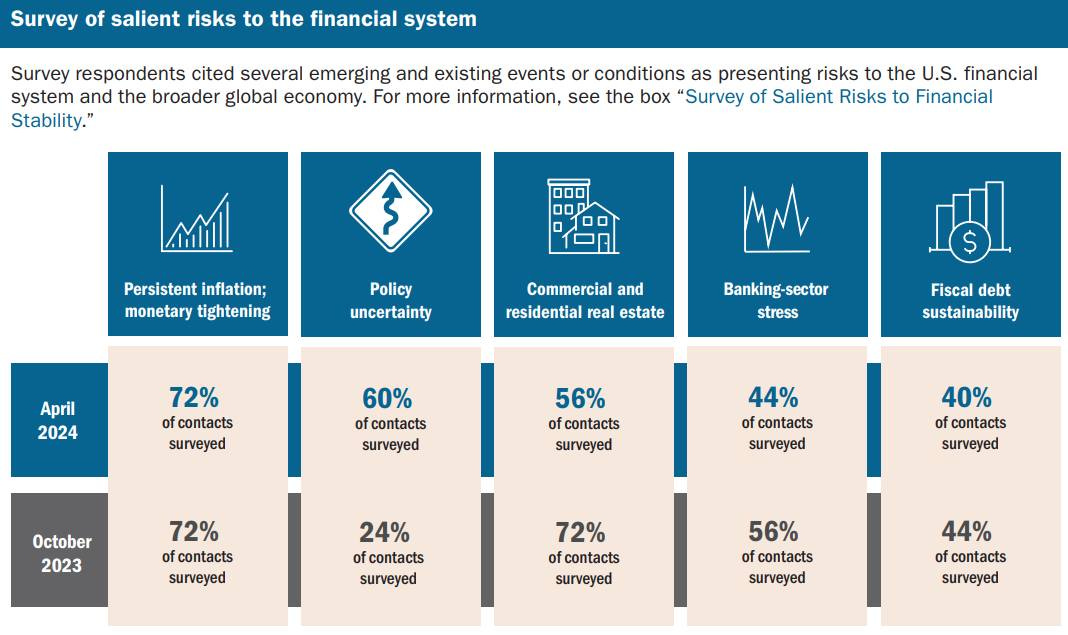

5. Theo báo cáo của FSR của Fed, thì 2 rủi ro lớn nhất đối với nền kinh tế Mỹ đang được xử lý và sẽ được xử lý sau tháng 11 là inflation và political uncertainty. Những rủi ro khác không quá đáng lo ngại. Bài học từ những ca sập trước giúp thế trận lần này mình thấy vững hơn nhiều.

Tuy nhiên, có một lưu ý cần nắm. Đó là thị trường Mỹ vẫn có thể có điều chỉnh xung quanh thời gian bầu cử. Và đó không phải là câu chuyện lãi suất.

Mà thật ra đó có thể là vì tác động của câu chuyện cắt lãi suất đến khi cắt xong là đã hết, và lúc đó người ta bắt đầu chú ý tới khả năng tác động sau bầu cử, đặc biệt là nếu bác Trump lên. Sự bất định đó có thể khiến thị trường biến động phức tạp, VIX tăng và có thể trigger chốt lời nếu thị trường tiếp tục lên từ nay đến tháng 9.

Đa số dự báo thị trường cho thấy mức tăng nữa của SP500 chỉ là khoảng 5700-5800 so với mức 5600 hiện nay. Nghĩa là nếu không có correction thì thị trường gần như đứng yên.

Do đó, khả năng có một đợt correction 5-10% là rất có thể để tạo lại sự sôi động cho thị trường.

Earnings không có gì đặc biệt, valuation quá cao, và câu chuyện lãi suất nhạt dần sau đợt cắt lãi suất đầu tiên có thể là cơ hội tốt để kéo thị trường correct xuống. Dòng tiền có thể phải rotate về nhóm cổ phiếu chưa tăng giá nhiều (mấy trăm cái trên SP500, đa số sẽ hưởng lợi từ việc giảm lãi suất).

Về mặt chính sách tiền tệ, ngoài lãi suất, thứ có thể ảnh hưởng đến thị trường còn là tốc độ điều chỉnh thu hẹp bảng cân đối của Fed với số lượng tay chơi sẽ mua trái phiếu chính phủ bù vào khoảng trống Fed để lại. Và với sự vắng mặt của những nhà đầu tư nước ngoài như chính phủ Trung Quốc, thị trường trái phiếu Mỹ sẽ ra sao cũng là một câu hỏi.

Một vấn đề cốt lõi khác liên quan đến câu chuyện đó: nợ công cao của Mỹ. Nhưng đây là chuyện sau 12 tháng hơn là trong 12 tháng tới đây.

Nhìn chung, lần này mình nghĩ đợt cắt lãi suất của Fed sẽ không có sập tan nát. Một đợt correction sau đó cho đến trước bầu cử, với mức độ 5-10% là có thể diễn ra, và là healthy cho thị trường.

Mình vẫn giữ quan điểm, lần này Fed cắt lãi suất không phải vì sau đó sẽ là suy thoái kinh tế. Kinh tế Mỹ nhiều khả năng vẫn sẽ duy trì ở mức ổn sau đó, dù tốc độ tăng trưởng sẽ chậm lại.

Tuy nhiên, nếu bác Trump lên, thì bác có thể tạo thương chiến qui mô lớn và do đó có thể kéo vốn rút ra khỏi thị trường mới nổi nhiều hơn. Đó chỉ là một trong nhiều kịch bản, và bác chưa lên thì cứ đợi xem sao.

Bài đọc thú vị trong tuần

Tuần này ngoài Mỹ, mình chủ yếu đọc về China. Nhiều bài hay.

Kinh tế Trung Quốc hồi phục, nhưng không đều. Mixed China Trade Data Shows Uneven Economic Recovery Continues

Một bài khác cho thấy sức sống mạnh mẽ của những con hổ Trung Quốc mà Mỹ muốn dập. "Cú ám sát" Huawei bất thành của Mỹ

Và đừng tưởng Mỹ mà dập công ty Trung Quốc là Mỹ ngon, các cổ phiếu chip của bà con đang cầm nhiều có thể rơi tự do, vì Trung Quốc chính là ông tiêu thụ chip và thiết bị sản xuất chip lớn. U.S. chip equipment makers rely on China for 40% of sales

Và đừng tưởng đồng minh của Mỹ như Nhật âm mưu thoát Trung là dễ: How much does Japan need Chinese imports? And which appliance trade surprisingly sizzles?

Tuần sau China sẽ lên spotlight: China gears up for next week’s Third Plenum meeting. Here’s why real estate isn’t likely the main focus

Trong khi nước khác muốn thoát Trung, thì Trung muốn thoát bất động sản trong mô hình tăng trưởng. Nhưng cái gì sẽ được bù vào? Trung Quốc đang loay hoay tìm câu trả lời.

“The key challenge faced by Beijing is to find an alternative fiscal system, as the current one, which relies heavily on land sales, is under severe pressure due to the plunging land market,” Larry Hu, chief China economist at Macquarie, said in an email to CNBC.

Diễn biến mới của bầu cử Pháp: Khi đa số im lặng lên tiếng

Một phản ứng bởi "giật mình" lẫn "rùng mình" lo sợ, sau đó đã được phản ánh lên tâm trạng tương tự nơi cử tri Pháp, khi họ đổ về bỏ phiếu cho liên minh cánh tả mà cách đây một tháng còn chưa tồn tại.

Tâm trạng này có thể được xem là "phản xạ có điều kiện" của một nền dân chủ đã trưởng thành. Cử tri Pháp, bất luận tả hay hữu, trước sự nổi lên của phe cực hữu ở vòng một, đã quyết định bằng lá phiếu của mình rằng họ muốn duy trì một nước Pháp không đi tới những thái cực cực đoan.

Dẫu sao, những bất ổn ở Pháp vẫn sẽ còn tiếp diễn.

Một vấn đề nữa là khả năng đoàn kết của NFP, khi liên minh này quá nhiều phe phái. Họ đã chọn cái tên Mặt trận Bình dân mới để phản ánh một liên minh tương tự, Mặt trận Bình dân, cũng từng chặn được phe cực hữu lên nắm quyền ở Pháp vào năm 1936.

Tuy nhiên, Mặt trận Bình dân của 90 năm trước cũng chỉ tồn tại được 3 năm. Sau bầu cử, mỗi đảng trong liên minh NFP đã ăn mừng riêng ở trụ sở của họ. Hai nhân vật cộm cán nhất của liên minh, ông Jean-Luc Mélenchon (Nước Pháp bất khuất) và ông Raphael Glucksmann (Quảng trường Nhân dân) nói chung không ưa nhau.

Vậy nên một góc nhìn tuần này là khi mà phương Tây lộn xộn như vậy, tất yếu người ta đi tìm kiếm một nhà lãnh đạo thế giới ở nơi khác, ít bất ổn hơn. Sự nổi lên của những thể chế độc tài hoặc dân tộc chủ nghĩa đang hấp dẫn bà con, vì cái thế giới “phải đạo, dân chủ” phương Tây đang có vẻ hỗn loạn.

Và cuối cùng, bất kể Anh hay TBN thắng ở chung kết Euro lần này, mình đồng ý với tờ Economist, cần phải cám ơn TBN đã đá hay trong năm nay. Nếu không Euro quá là chán.

Bạn nào chưa đăng ký Đọc Chậm mà muốn đăng ký có thể bấm ở đây nha. Không tốn tiền :)